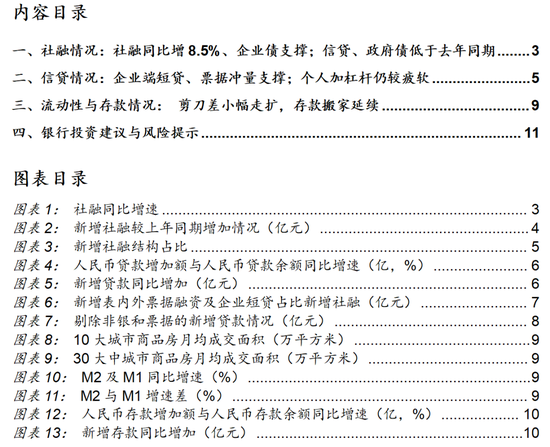

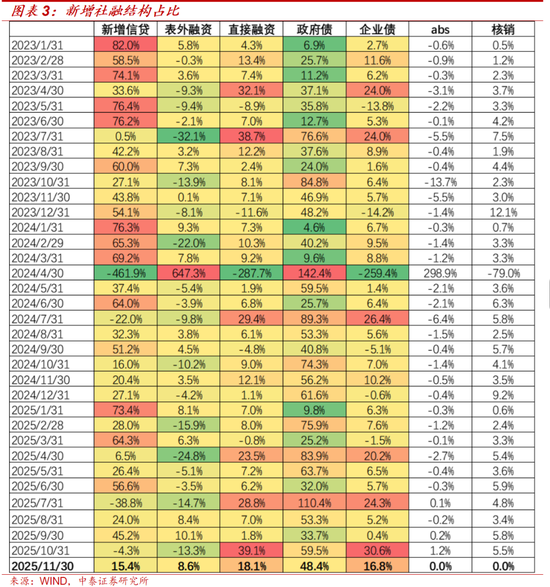

社融情况: 11月社融新增2.49万亿元,较去年同期多增1597亿元,新增规模高于万得一致预期(2.02万亿元)。前11月累计社融同比增8.5%,增速较10月持平。

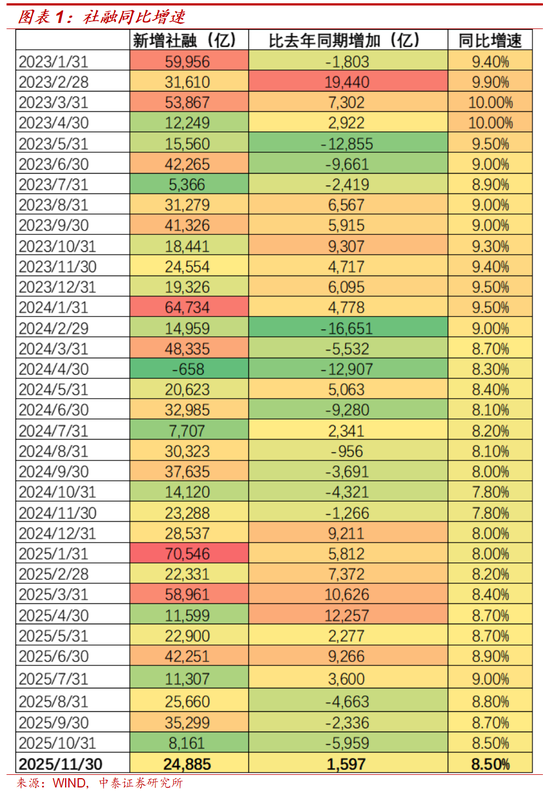

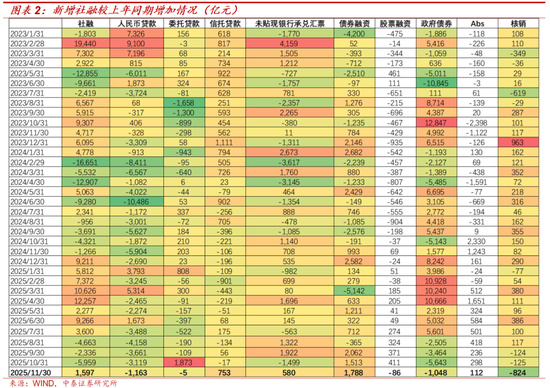

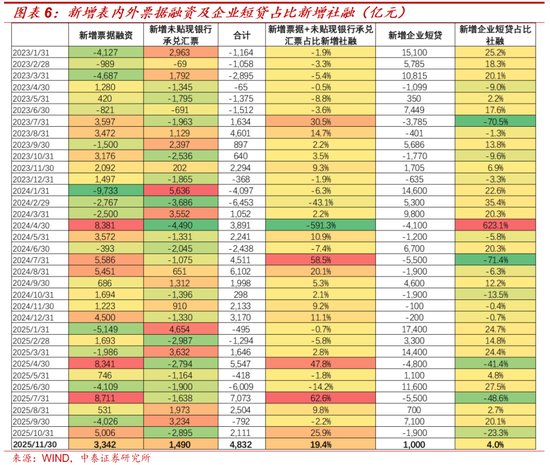

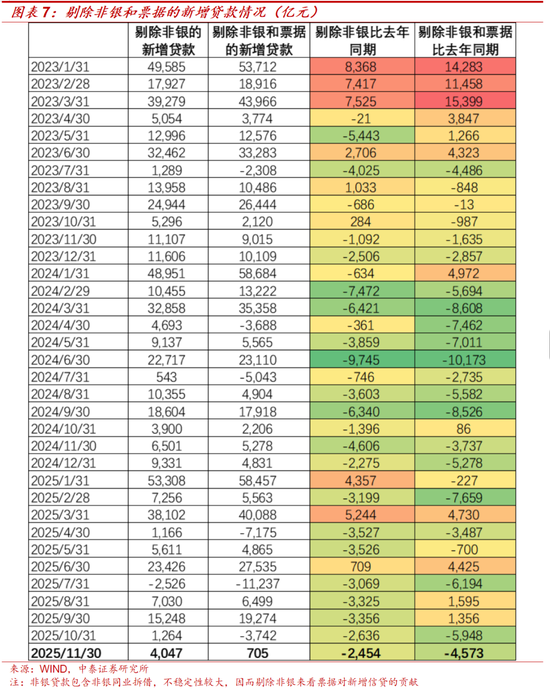

社融结构分析:11月社融规模同比多增1597亿元,信托贷款、债券融资与未贴现银行承兑汇票规模同比多增;信贷、政府债同比少增。具体来看,1、表内信贷情况:信贷投放低于往年同期,仍是主要拖累项;预计年底收官,项目储备留至年初开门红。11月人民币贷款新增4053亿元,较去年同期少增1163亿元。2、表外信贷情况:委托贷款同比基本持平。未贴现银行承兑汇票增加1490亿元,同比多增580亿元;信托贷款增加844亿元,同比多增753亿元;委托贷款减少188亿元,同比少增5亿元。3、债券和股权融资分析:①政府债去年高基数等原因同比少增。11月政府债新增融资1.2万亿元,同比少增1048亿;随着政府债逐渐发行完毕,叠加高基数的影响,政府债对社融的支撑力度持续减弱。②企业债在低基数下同比多增,股票融资则同比少增。11月新增企业债融资4169亿,股票融资新增342亿,分别同比变化+1788亿、-86亿。

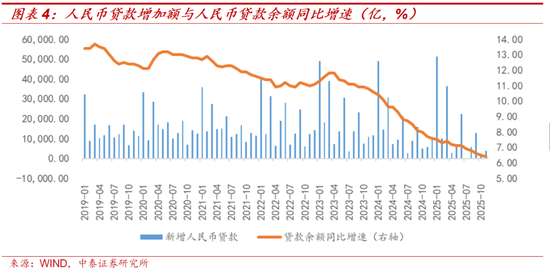

11月人民币贷款增加3900亿元,同比少增1900亿元,低于万得一致预期(5042亿元)。信贷余额同比增长6.4%,增速较上月继续下降0.1个百分点。

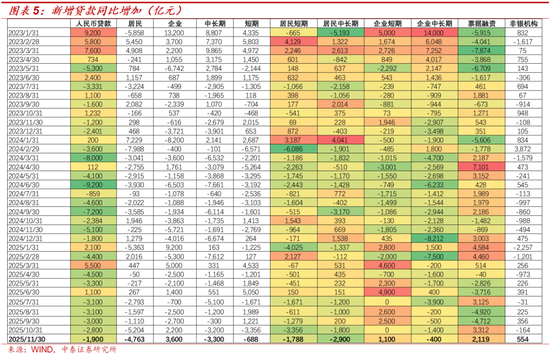

信贷结构分析:居民贷款少增较多,短贷与票据支撑企业贷款同比多增3600亿元。10月新增贷款较去年同期少增1900亿,其中居民短贷、中长贷分别同比少增1788和2900亿元。企业短贷同比多增1100亿元,企业中长贷同比少增400亿元;票据同比多增2119亿元。具体来看:1、企业贷款情况:短贷与票据冲量,中长贷同比少增。11月企业短贷、中长期贷款、票据净融资增量分别为+1000亿、+1700亿和+3342亿元,增量较上年同期变化分别为+1100、-400亿和+2119亿。2、居民贷款情况:短贷与中长贷均同比少增,反映消费和地产景气度均仍在低位(以及去年消费补贴在下半年开启,形成相对高基数)。11月居民短贷、中长贷增量分别为-2158亿元、+100亿元,较去年同期分别变化-1788、-2900亿。3、非银信贷:少147亿元,较上年同期多增554亿。

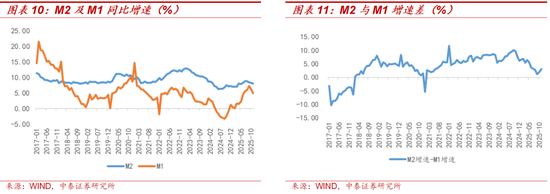

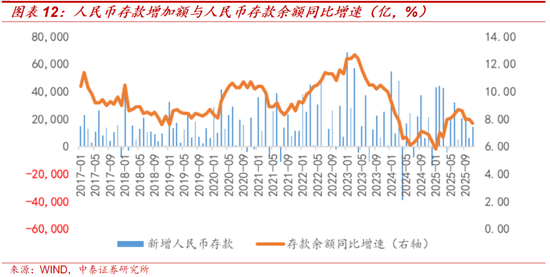

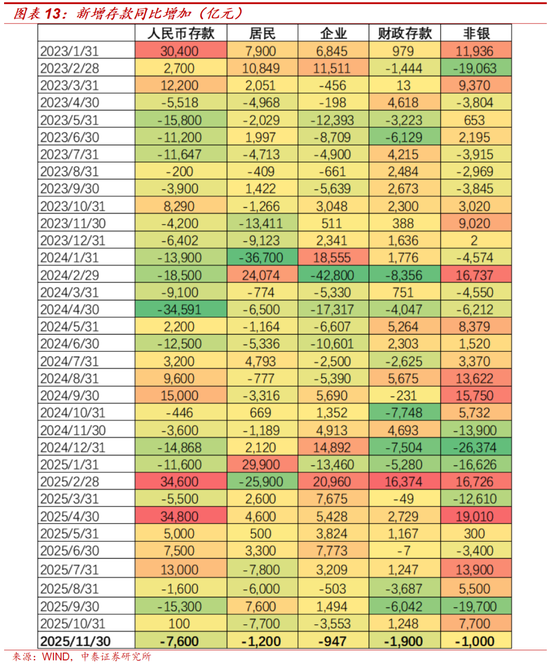

流动性与存款情况:11月M1增速回落,M2与M1的剪刀差小幅走扩。11月M0、M1、M2分别同比增长10.6%、4.9%、8.0%,较上月同比增速分别0.0、-1.3、-0.2个百分点。M2-M1的剪刀差为3.1%,较上月扩大1.1个百分点。11月人民币存款增加1.4万亿元,同比少增7600亿元,存款同比增7.7%,增速较上月微降0.3个百分点。居民存款同比少增,预计存款搬家态势仍在延续,企业、非银存款同比少增,财政同比多减。1、居民存款:11月居民存款增加6700亿元,较去年同期少增1200亿元。2、企业存款:11月企业存款减少6453亿元,较去年同期多减947亿元。3、财政存款:11月财政存款减少500亿元,较去年同期多减1900亿元。4、非银存款:11月非银存款增加800亿元,较去年同期少增1000亿。

投资建议:1、银行股经营模式和投资逻辑从“顺周期”到“弱周期”:市场强时,银行股短期偏弱;但经济偏平淡期间,银行股高股息持续会具有吸引力,继续看好银行股稳健性和持续性;两条选股逻辑。(逻辑详见报告 《银行股:从“顺周期”到“弱周期》)。2、银行股两条投资主线:一是拥有区域优势、确定性强的城农商行,区域包括江苏、上海、成渝、山东和福建等(详见我们区域经济系列深度研究),重点推荐江苏银行、齐鲁银行、渝农商行、南京银行、沪农商行和上海银行等区域银行。二是高股息稳健的逻辑,重点推荐大型银行:六大行(如农行、建行和工行);以及股份行中招商、兴业和中信等。

风险提示:经济下滑超预期、公司经营不及预期、研报信息更新不及时。

一、社融情况:社融同比增8.5%、企业债支撑;信贷、政府债低于去年同期

11月社融新增2.49万亿元,较去年同期多增1597亿元,新增规模高于万得一致预期(2.02万亿元)。前11月累计新增社融同比增8.5%,增速较10月持平。

社融增量细拆:11月社融规模同比多增1597亿元,信托贷款、债券融资与未贴现银行承兑汇票规模同比多增;信贷、政府债同比少增。具体来看,1、表内信贷情况:信贷投放低于往年同期,仍是主要拖累项;预计年底收官,项目储备留至年初开门红。11月人民币贷款新增4053亿元,较去年同期少增1163亿元。2、表外信贷情况:委托贷款同比基本持平。未贴现银行承兑汇票增加1490亿元,同比多增580亿元;信托贷款增加844亿元,同比多增753亿元;委托贷款减少188亿元,同比少增5亿元。3、债券和股权融资分析:①政府债去年高基数等原因同比少增。11月政府债新增融资1.2万亿元,同比少增1048亿;随着政府债逐渐发行完毕,叠加高基数的影响,政府债对社融的支撑力度持续减弱。②企业债在低基数下同比多增,股票融资则同比少增。11月新增企业债融资4169亿,股票融资新增342亿,分别同比变化+1788亿、-86亿。

社融增量结构占比:11月新增的贷款/政府债/企业债融资占比分别15.4%/ 48.4%/ 16.8%,上月占比分别为-4.3%/59.5%/ 30.6%。

二、信贷情况:企业端短贷、票据冲量支撑;个人加杠杆仍较疲软

11月人民币贷款增加3900亿元,同比少增1900亿元,低于万得一致预期(5042亿元)。信贷余额同比增长6.4%,增速较上月继续下降0.1个百分点。

信贷结构分析:居民贷款少增较多,短贷与票据支撑企业贷款同比多增3600亿元。11月新增贷款较去年同期少增1900亿,其中居民短贷、中长贷分别同比少增1788和2900亿元。企业短贷同比多增1100亿元,企业中长贷同比少增400亿元;票据同比多增2119亿元。

具体来看:1、企业贷款情况:短贷与票据冲量,中长贷同比少增。票据冲量明显,中长贷同比均少增。具体数据来看,11月企业短贷、中长期贷款、票据净融资增量分别为+1000亿、+1700亿和+3342亿元,增量较上年同期变化分别为+1100、-400亿和+2119亿。2、居民贷款情况:短贷与中长贷均同比少增,反映消费和地产景气度均仍在低位(以及去年消费补贴在下半年开启,形成相对高基数)。具体数据来看,11月居民短贷、中长贷增量分别为-2158亿元、+100亿元,较去年同期分别变化-1788、-2900亿。3、非银信贷:减少147亿元,较上年同期多增554亿。

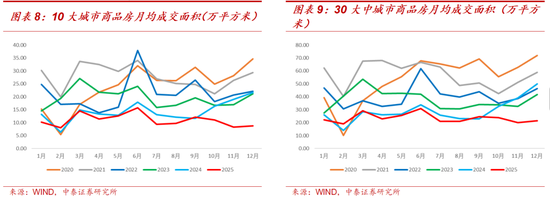

11月、12月按揭贷款需求景气度跟踪:10大和30大城市商品房今年11月月平均成交面积分别为8.23和20.05万平方米,较去年同期下降明显。截止到12月12日,12月全国10大和30大城市商品房月平均成交面积分别为8.77和21.39万平方米,弱于去年同期水平。

三、流动性与存款情况:剪刀差小幅走扩,存款搬家延续

11月M1增速回落,M2与M1的剪刀差小幅走扩。11月M0、M1、M2分别同比增长10.6%、4.9%、8.0%,较上月同比增速分别0.0、-1.3、-0.2个百分点。M2-M1的剪刀差为3.1%,较上月扩大1.1个百分点。

11月人民币存款增加1.4万亿元,同比少增7600亿元,存款同比增7.7%,增速较上月微降0.3个百分点。居民存款同比少增,预计存款搬家态势仍在延续,企业、非银存款同比少增,财政同比多减。1、居民存款:11月居民存款增加6700亿元,较去年同期少增1200亿元。2、企业存款:11月企业存款增加6453亿元,较去年同期少增947亿元。3、财政存款:11月财政存款减少500亿元,较去年同期多减1900亿元。4、非银存款:11月非银存款增加800亿元,较去年同期少增1000亿。

四、 银行投资建议与风险提示

投资建议:1、银行股经营模式和投资逻辑从“顺周期”到“弱周期”:市场强时,银行股短期偏弱;但经济偏平淡期间,银行股高股息持续会具有吸引力,继续看好银行股稳健性和持续性;两条选股逻辑。(逻辑详见报告 《银行股:从“顺周期”到“弱周期》)。2、银行股两条投资主线:一是拥有区域优势、确定性强的城农商行,区域包括江苏、上海、成渝、山东和福建等(详见我们区域经济系列深度研究),重点推荐江苏银行、齐鲁银行、渝农商行、南京银行、沪农商行和上海银行等区域银行。二是高股息稳健的逻辑,重点推荐大型银行:六大行(如农行、建行和工行);以及股份行中招商、兴业和中信等。

风险提示:经济下滑超预期,经济恢复不及预期,数据更新不及时。

(本文作者介绍:中泰证券银行业首席,金融组组长,国家金融与发展实验室特约研究员。)